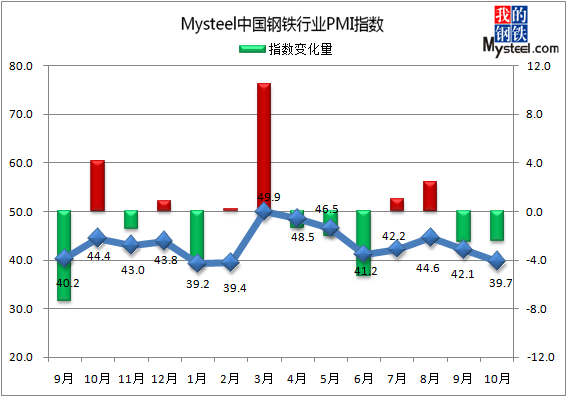

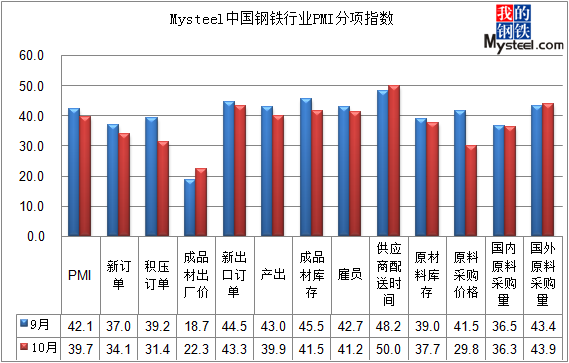

2015年10月份中国钢铁行业PMI为39.7,环比下降2.4个百分点,连续十八个月处于荣枯线以下。从分项指标来看,除成品材出厂价格指数、供应商配送时间指数、国外原材料采购量指数出现上升外,其余指数均有不同程度回落。其中产出指数、成品材库存指数、新订单指数、新出口订单指数、原材料采购价格指数的回落表明市场已结束去库存化周期,目前处于供需两弱格局,同时伴随原材料价格下跌预期强烈,后期成品材仍将面临“成本踏陷”的隐忧。由此来看,十一月份中国钢铁行业仍难摆脱低迷泥沼,熊市格局仍将继续。

图一、Mysteel中国钢铁行业PMI指数

图二、Mysteel中国钢铁行业PMI分项指标

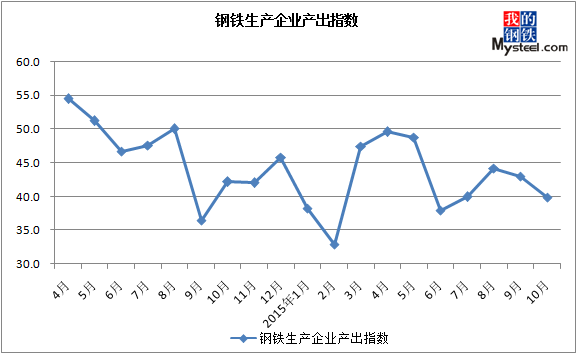

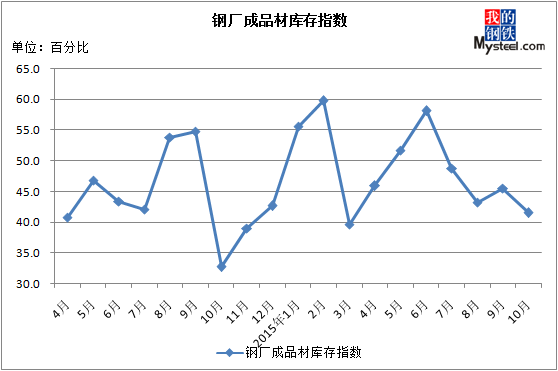

一、钢企生产积极性偏低,厂内库存大幅降低

10月份钢厂产出指数有所降低,环比下降3.1个百分点,终值39.9;而10月份成品材库存指数为41.5,环比下降4.0个百分点。以建筑钢材和热轧品种为例,据Mysteel数据显示,截止10月23日,其螺纹钢周产能为456.17万吨,产线条数305条,实际开工条数241条,周开工率为79.0%,较上周持平,较上月下降3.3%;实际周产量322.05万吨,周达产率70.6%,较上周增加0.7个百分点,较上月下降3.9个百分点。全国139家建筑钢材生产企业螺纹钢库存总量298.71万吨,较上周减少25.52万吨,周环比减少7.87%,较上月减少12.09万吨,月环比减少3.89%。线材周产能为224.42万吨,产线条数169条,实际开工条数135条,周开工率为79.9%,较上周增加3.0%,较上月下降1.2个百分点;实际周产量148.10万吨,周达产率66.0%,较上周增加2.9百分点,较上月降低2.6个百分点。线材总量69.17万吨,较上周减少17.79万吨,周环比减少16.62%,较上月增加0.91万吨,月环比增加5.22%。Mysteel本周监测的37家热轧板卷生产企业总计64条产线实际开工条数63条,整体开工率为98.44%,与上周持平;本周钢厂达产率为81.99%,较上周减少了0.74%;其中因高炉或轧线检修而影响的日均产量为2.19万吨,较上周增加了0.93万吨;因不饱和生产而影响的日均产量为8.14万吨,较上周减少了0.5万吨;本周钢厂实际产量为329.09万吨,较上周减少了2.98吨,降幅为0.90%;本周钢厂厂内库存为96.47万吨,较上周减少了2.53万吨,降幅为2.56%。本周热轧商品卷总量约为239.23万吨,较上周减少了1.65万吨;内部供料总量约为89.96万吨,较上周减少了1.33万吨。通过上述数据不难发现,月环比建筑钢材和热轧品种达产率均出现下降,表明钢厂难以承受长时间亏损之痛,确实加大了限停产力度,但原材料价格的快速回落为生产利润腾挪出一定空间,部分品种达产率出现低位回升。故十一月份供给压力整体偏低,但有缓慢回升可能。

图三、钢铁生产企业产出指数

图四、钢厂成品材库存指数

二、供需矛盾不减原材料仍面临下行风险

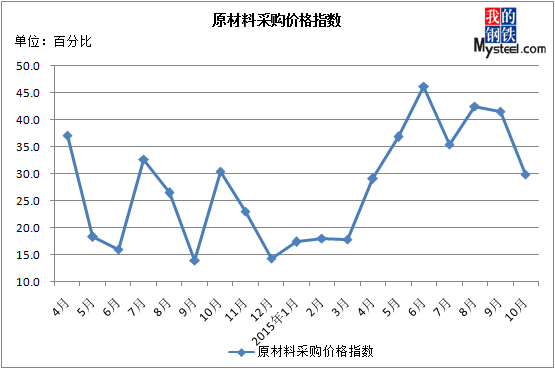

10月份原材料采购价格指数29.8,环比大幅下降11.6个百分点。受到钢厂减产、检修范围扩大影响,十月份原材料价格单边回落。据Mysteel数据显示:截止10月30日,MyIpic铁矿石综合指数为62.0,环比上月下跌6.20%;焦炭指数为667.4,环比上月下跌2.78%。Mysteel数据显示,30日统计全国41个主要港口铁矿石库存全口径统计为8445万吨,较上周五增58万吨,较本周二增128万吨,日均疏港总量248万吨/天。四季度仍为外矿到港高峰期,2015年9月我国进口铁矿石8612万吨,较上月大幅增加1200万吨,同比增长1.69%,月度进口量创年内新高。即便财报亏损,国际四大矿山第三季度季发货量仍无一例外呈现增长态势。淡水河谷第三季度实现铁矿石产量8820万吨,为公司有史以来最高单季产量;力拓三季度铁矿石产量同比大幅增长12%至8610万公吨,较前一季度增长8%;必和必拓三季度铁矿石产量同比增加7%,达6100万吨,较前一季度增长2%;FMG集团3季度铁矿石产量为4510万吨,同比增长5%,环比增长7%。外矿高发货量和钢厂低高炉开工率形成鲜明的对比,原材料供需形势继续恶化,但高炉开工率已逼近上次低点,继续下降难度加大,原材料大幅下跌可能性降低,预计十一月份原材料以弱势下跌为主。

图五、原材料采购价格指数

三、房地产行业低迷不改,需求性指标集体回落

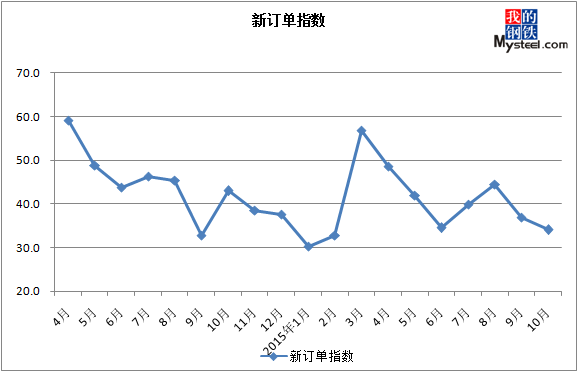

10月份新订单指数34.1,环比大幅下降2.9个百分点,仍处于荣枯线下方,表明目前终端需求仍低迷运行。房地产方面:1-9月份全国房地产开发投资增速、房地产开发企业土地购置面积较1-8月份均出现小幅回落;房地产开发企业房屋施工面积、商品房销售面积较1-7月份均有所提高,8月份房地产开发景气指数为93.40,月环比下降0.06点;基建方面:1-9月基础设施投资(不含电力)同比增长18.1%,增速比1-8月回落0.3个百分点;第二产业中,以电力、热力、燃气及水生产和供应业投资为代表的基建投资增长15.7%,增速回落1.4个百分点;制造业方面:1-9月制造业投资增长8.3%,增速回落0.6个百分点;9月,规模以上制造业增加值同比实际增长6.7%,比8月回落0.1个百分点。需求向三大类指标房地产、基建、制造业数据均出现回落,其中房地产企业再投资意愿明显不足,基建受到资金限制,制造业因利润微薄迟迟不见起色,而且国内三季度GDP破“7”为6.9%,叠加需求淡季来临尤其是北方季节性需求下滑,十一月份整体需求情况难言乐观,需求水平将较十月份出现回落。

图六、新订单指数

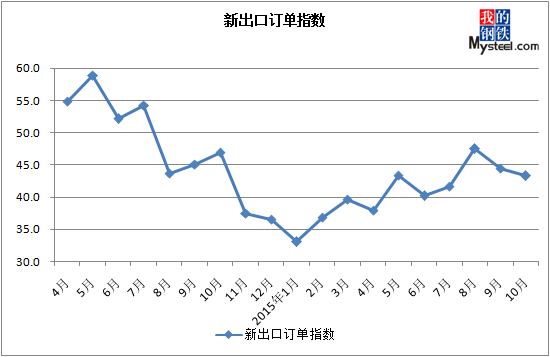

四、国际钢铁形势难言乐观国内出口难度将加大

10月份新出口订单指数43.3,环比降低1.2个百分点,仍处于荣枯线下方。海关总署数据显示,2015年前三季度我国进出口总值17.87万亿元人民币,比去年同期下降7.9%。其中,出口10.24万亿元,下降1.8%;进口7.63万亿元,下降15.1%;贸易顺差2.61万亿元,扩大82.1%。2015年9月我国出口钢材1125万吨,较上月增加152万吨,同比增长32%,月度出口量创历史新高;1-9月我国累计出口钢材8311万吨,同比增长27.2%。9月我国进口钢材101万吨,较上月减少1万吨,同比下降25.7%;1-9月我国累计进口钢材973万吨,同比下降11.6%。从数据上看,虽然九月份钢材出口创历史新高,但整体出口环境仍难言向好,国际钢市需求的低迷不改以及重要出口国对我国的反倾销措施都将加大国内出口的难度,加之月底人民币相较前期有所升值,预计十一月份出口增速将出现回落,整体出口水平较十月份有所降低。

图七、新出口订单指数

五、国内经济下行压力加大,稳增长持续升级

1、经济增速破7,下行压力加大

今年以来,我国经济面临较大的下行压力,固定投资、房地产开发投资、社会用电量等增速持续回落,加上近期国际和国内金融形势动荡,三季度我国经济增速出现回落。就国家统计局发布数据,三季度我国GDP同比增长6.9%,较第二季度增速回落0.1个百分点,系2009年第二季度以来首次跌破7%。同时9月份,我国规模以上工业增加值同比实际增长5.7%,比8月份回落0.4个百分点。9月份,全社会用电量4563亿千瓦时,同比下降0.2%。

从各项投资来看,形势也不甚理想,1-9月份,全国固定资产投资同比名义增长10.3%,增速比1-8月份回落0.6个百分点。1-9月份,全国房地产开发投资同比增长2.6%,增速比1-8月份回落0.9个百分点。

从出口来看,前三季度进出口总值17.87万亿元,比去年同期下降7.9%。其中,出口10.24万亿元,下降1.8%;进口7.63万亿元,下降15.1%;贸易顺差2.61万亿元,扩大82.1%。虽第三季度出口增速继续回落,但各月出口降幅逐月收窄。其中一季度出口增长4.8%,二季度、三季度出口分别下降3%和5.6%,但7月、8月、9月降幅分别为9.5%、6.1%和1.1%。

2、稳增长政策加码,财政货币政策双下

近期的宏观经济数据显示基本面依旧疲软,各项稳增长政策更加发力加码,央行降息降准、批复基建项目等措施层见迭出。12日人民银行推广信贷资产质押再贷款试点,在前期山东、广东开展信贷资产质押再贷款试点形成可复制经验的基础上,决定在上海、天津、辽宁、江苏、湖北、四川、陕西、北京、重庆等9省(市)推广试点。15日发改委批复8个基建项目,包括5个铁路项目、1个航道整治项目和2个铁路项目,总投资943.98亿。24日央行宣布再度双降,同时放开存款利率浮动上限,这也是今年以来,第五次降息,第三次双降。

同时央行也多次在公开市场逆回购操作,10月累计净回笼资金1000亿元,以带动市场资金面维持宽松。

3、钢铁行业继续调整结构

近年来,产能严重过剩的钢铁行业优化一直备受关注,淘汰落后产能、产业结构升级、钢铁环保改造等实施力度进一步加大。同时在银行限贷、行业亏损的局面下,钢铁行业资金紧张问题愈演愈烈,“缺钱”现象从民企慢慢蔓延到部分国企、央企。本月19日,中钢股份公告称,延期支付规模20亿元人民币的“10中钢债”本期利息,成为首家发生债券违约的钢铁央企。虽说自去年以来央行多次降准降息,但总体来说对钢铁行业作用有限,行业结构转型迫在眉睫。

总体来看,房地产、基建、制造业数据集体下滑,国内经济下行压力仍存,而且步入消费淡季,需求水平将继续下滑。此外,国际形势低迷不改,出口难度加大,国内钢铁行业仍旧面临一定压力。但从钢铁行业自身来看,行业持续亏损,钢厂减产力度扩大,厂内以及市场库存均处于低位,而且淘汰落后产能、产业结构升级、钢铁环保改造等实施力度进一步加大,其对行业产能释放的抑制将一定程度上抵消需求下降带来的负面影响。故预计十一月份国内钢价涨跌幅均较为有限,整体呈现震荡盘整态势。